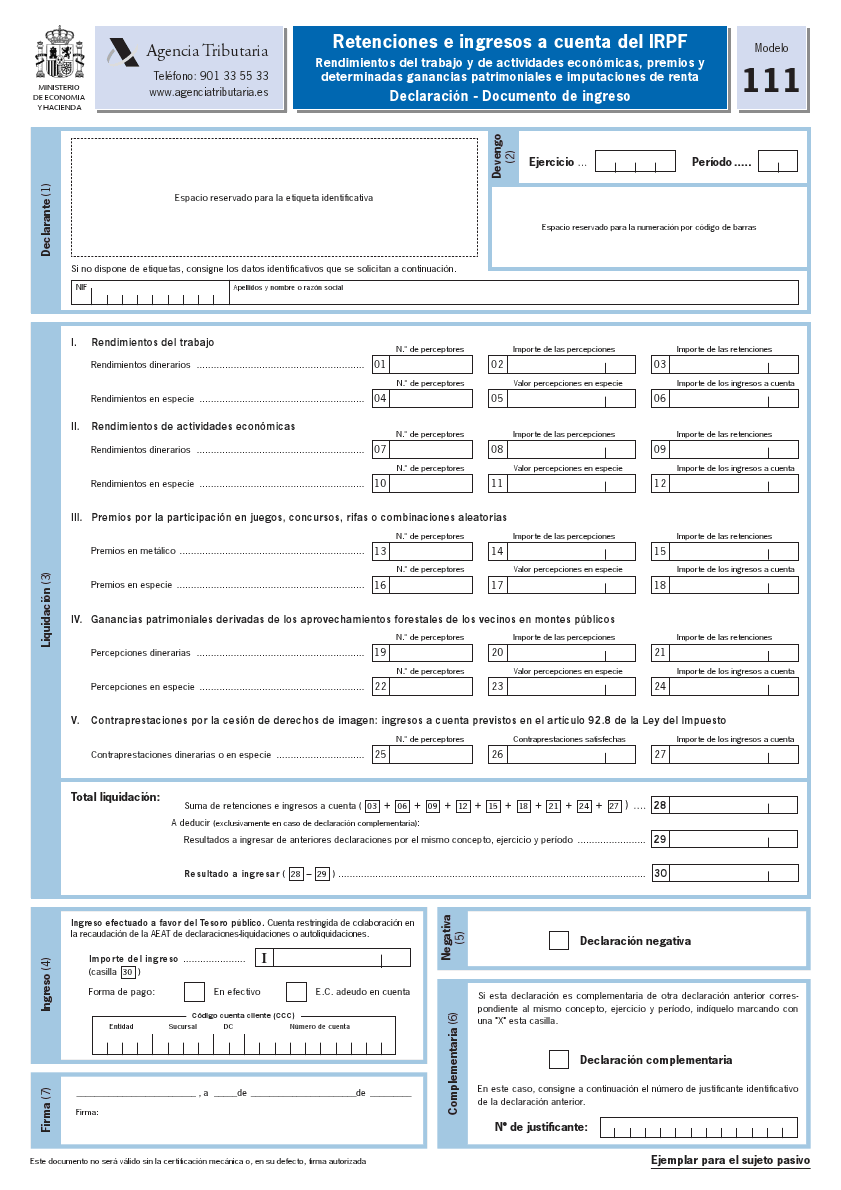

Con el modelo 111 de Retenciones e ingresos a cuenta del IRPF, el trabajador autónomo declara los importes de las retenciones que ha realizado a trabajadores a la hora de pagar las nóminas y en las facturas correspondientes a profesionales donde procedía la retención en factura.

La presentación de este impreso para autónomos está regulada por la Orden EHA/586/2011, de 9 de marzo, por la que se aprueba el modelo 111 de autoliquidación de retenciones e ingresos a cuenta del Impuesto sobre la Renta de las Personas Físicas sobre rendimientos del trabajo y de actividades económicas, premios y determinadas ganancias patrimoniales e imputaciones de renta.

Quien está obligado a presentar el modelo 111

Empresarios, profesionales o sociedades que habiendo retenido durante el periodo parte de los importes correspondientes de nóminas de trabajadores, de facturas de profesionales y de facturas de compra de algunas actividades, satisfagan o abonen alguna de las siguientes rentas:

- Rendimientos de trabajo: por ejemplo las nóminas.

- Rendimientos que sean contraprestación de las siguientes actividades económicas: actividades profesionales, por ejemplo una factura de un asesor fiscal con retención, actividades agrícolas y ganaderas, actividades forestales, actividades económicas cuyos rendimientos netos se determinen con arreglo al método de estimación objetiva: por ejemplo, actividades en módulos que están obligados a retener el 1%.

- Rendimientos procedentes de la propiedad intelectual, industrial, de la prestación de asistencia técnica, del arrendamiento de bienes muebles, negocios o minas, del subarrendamiento sobre los bienes anteriores y los procedentes de la cesión del derecho a la explotación del derecho de imagen

- Premios por participación en juegos, concursos, etc.

- Ganancias patrimoniales por aprovechamiento forestal en montes públicos.

- Cesiones de imágenes art, 92 LIS.

Forma de presentación del modelo 111

Plazo de presentación

- Primer trimestre: Del 1 al 20 de abril, ambos inclusive

- Segundo trimestre: Del 1 al 20 de julio, ambos inclusive

- Tercer trimestre: Del 1 al 20 de octubre, ambos inclusive

- Cuarto trimestre: Del 1 al 20 de enero, ambos inclusive

Para hacer frente a este pago del modelo 111 de Hacienda, se pueden calcular las retenciones del IPRF previamente a estas fechas y tener una mayor ayuda junto con el asesor que cada uno tenga bajo su confianza y así rellenar correctamente este informe destinado a Hacienda.

Cómo se ha de cumplimentar el modelo 111

Rendimientos del trabajo:

Se harán constar este tipo de rendimientos, separando los correspondientes a los rendimientos dinerarios y a los rendimientos satisfechos en especie.

Casilla 01: Número de trabajadores a las que se retiene a cuenta de IRPF en su nómina para el periodo.

Casilla 02: Suma de todas las bases que están sujetas a retención en las nóminas, es decir el saldo de la cuenta (640) Sueldos y salarios.

Casilla 03: Importe total de las retenciones en concepto de rendimientos del trabajo, es decir el total de las retenciones por IRPF practicadas en nóminas durante el periodo. Es decir, el saldo de la cuenta (475).

Casilla 04 , 05 y 06: Análogamente a las casillas 01, 02 y 03 , pero para el caso de los rendimientos en especie, (por ejemplo, seguro de asistencia sanitaria, uso de vehículo, curso de formación,etc.

-Rendimientos de actividades económicas:

Casilla 07: Número total de profesionales o entidades en régimen de atribución de rentas a las que el declarante haya satisfecho retención en concepto de actividades económicas. Esta información la encontramos a través de la contabilidad de las facturas de profesionales que nos han practicado retención en la factura.

Casilla 08: Suma de todas las bases imponibles de las facturas de profesionales que nos han practicado una retención en la factura. La mayor parte de estas bases estarán en la cuenta contable (623).

Casilla 09: Suma de todas las retenciones practicadas en las facturas de los profesionales. En el saldo de la cuenta (475).

Casilla 10 , 11 y 12: Análogas a las casillas 07, 08 y 09, pero considerando que son rendimientos en especie.

Otras percepciones retributivas sujetas a retención:

Premios por la participación en juegos, concursos , rifas o combinaciones aleatorias: No es habitual rellanar estos campos, ya que se da cuando el declarante ha entregado premios sujetos a retención durante el periodo, los cuales pueden ser en dinero o en especie(por ejemplo un coche)

Total de la liquidación:

En la práctica suele ser la suma de la casilla 03+09, porque el resto de las casillas suele ser cero.

Casilla 29: Se rellenara esta casilla, exclusivamente en el caso de declaración complementaria. En ella se pone el resultado de la liquidación anteriormente presentada correspondiente al mismo año y periodo. Se rellena cuando se ha cometido un error en declaraciones anteriormente presentadas.

Casilla 30: En esta casilla se pone el resultado de la diferencia entre la casilla 28 y 29. Este es el resultado final de la declaración.

Una vez cumplimentado el modelo, el resultado del mismo puede ser a pagar, o negativo. Negativo no quiere decir que nos devuelvan dinero, sino que no vamos a pagar nada.

*Los datos que necesarios para rellenar el modelo están en los saldos contables de las cuentas de IRPF acreedora y corresponden a las nóminas y a las facturas del periodo declarado en los que hayamos retenido al perceptor del gasto, en estas facturas que incluyen retención, la misma suele venir diferenciada y siempre restan el importe bruto de la factura.

Declaración complementaria.

Estas declaraciones se dan cuando se comete algún error en una declaración ya presentada y cuyo importe deberemos modificar, en este modelo sólo cabe la presentación de complementaria, cuando el resultado de la complementaria sea por importe mayor al de la incorrectamente realizada.

Se rellenarán las casillas por los importes correctos, se marca con una “X” la casilla indicada al efecto cuando esta autoliquidación sea complementaria de otra presentada anteriormente por el mismo concepto y correspondientes al mismo periodo y año. Se pondrá el numero de justificante de la declaración anterior , que es un numero de 13 dígitos que aparece en la numeración del código de barras de la autoliquidación anterior.

Resumen anual de retenciones por alquiler

Al final del ejercicio y coincidiendo con la declaración del cuarto trimestre se debe presentar un resumen anual de las retenciones declaradas en el modelo 111 donde se detallará la identidad de los perceptores.

El resumen anual se presenta mediante declaración Modelo 190.